この記事はこんな方向けの記事です。

- 投資信託とETFが何か分からない。

- 投資信託とETFの違いを知りたい。

投資を始めたら、絶対に耳にする「投資信託」と「ETF」。

NISAやiDeCoを始めるとき、活用・検討される方が多いのではないでしょうか。

その時に、これらの特徴や仕組みをある程度理解しておくと、より良い判断ができるようになると思います。

ゴリゾンなりに分かりやすく解説しておりますので、

「もう知ってるわ」って方も復習がてら、ご覧いただけますと幸いです。

難しい話は一切なしで行きたいと思います。

それではどうぞ!

投資信託とは?

こんな記事を書いているゴリゾンですが、私も何となくでしか分かっていなかったので、改めて調べてみました。

下記、投資信託協会からの引用です。

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

投資信託協会より引用

おーなるほど。

…となるまで5回ぐらい読み返しました。

要は、

- 投資の専門家にお金を預けたら

- そのお金をいい感じに運用してくれて

- 利益でたら投資者にご褒美をくれる。

なーんだ。割と簡単じゃあないですか。

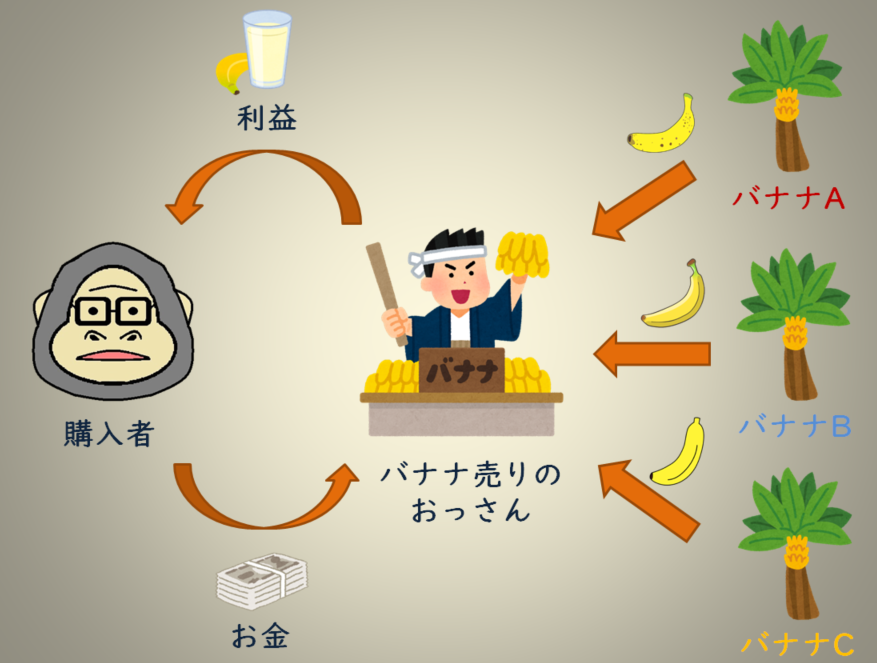

下記、ゴリゾンが理解した頭の中の構図です。

大好きなバナナで例えてみれば、簡単なことでした。↓

まず、世の中にはいろんなバナナがあります。

- 甘いバナナ

- 黄色いバナナ

- 緑のバナナ

金融市場も同じです。

- 株式(バナナA)

- 不動産(バナナB)

- 債券(バナナC)

といった感じで、色んな投資先があります。

これらのバナナ(金融商品)を仕入れて、商売しているのが上図「バナナ売りのおっさん」ですね。

このバナナ売りのおっさんが投資の専門家です。

色んなバナナがあるように、その数以上に色んなおっさんがいます。

- 甘いバナナだけを取り扱うおっさん

- 甘いバナナも緑のバナナも器用に取り扱うおっさん

- 色んな国のバナナを取り寄せて商売するおっさん

つまり、色んな種類の投資専門家が存在するということです。

- 国内株式だけを運用する投資家

- 株式に加え債券も運用する投資家

- 国内株式、海外株式をバランスよく運用する投資家

といった具合ですね。

このおっさんにお金を預けて、おっさんが儲かるとご褒美をくれます。そのご褒美が分配金ですね。

この分配金を再投資すれば、ゴリゾンがアホの一つ覚えみたいにしつこく言っている「複利」を活かすことができるのです。

しかも分配金を再投資する行為は、いちいち購入者が手動でやる必要はなく、購入時に分配金の再投資設定をしてしまえば、自動的にやってくれるんです。

もし、複利についてご存じない方がいらっしゃたら下記記事をご覧ください。

以上が投資信託の大枠となります。

ゴリラの解釈なので、わかりにくかったかもしれません。

結局、投資信託って何が良いの?って感じですよね。まとめます。

投資信託のメリットとしては、

- 分散投資できる

- 預けたお金を投資のプロが運用してくれる

- 分配金を再投資することで、複利を活かせる

(再投資は自動化可能)

が挙げられます。

特に「分散投資可」、「複利運用可」この二つのメリットがとても大きいです。

長期で投資信託を活用すれば、勝つ確率が格段にあがりそうですよね。

(変なおっさんにお金を預けなければの話ですが…)

ところで、投資信託は投資です。ということは、税金とられます。

だが、我らにはNISAという非課税制度がありますよね。

積立NISA+投資信託の組み合わせ。

これをゴリゾンは超絶おススメしたい。

しかし、良いことばっかりじゃあないんですよね。これが。

デメリット挙げてみます。

- 手数料がかかる

- 元本は保証されてない

- タイムリーな売買ができない

投資のプロにお金を運用してもらうだけあって、タダではやってくれませんし、

投資なので銀行預金と違って、投資家の運用状況によっては損する場合もあります。

また、長期投資家にとってはあまり関係のないことかもしれませんが、投資信託は株式と違ってタイムリーな取引はできません。

なぜなら、投資信託の基準価格は一日一回の更新になりますので、一日の中で

「下がったら買う」

「上がったら売る」

みたいな、取引はできないんですよね。

ところが、分散投資もできて、タイムリーに売買ができる投資方法があるんです。

それが、ETFです。次で説明します。

ETFとは?

次、ETFいきます。

またまた投資信託協会様から引用させていただきます。

ETFとは、証券取引所に上場し、株価指数などに代表される指標への連動を目指す投資信託で、

投資信託協会より引用

「Exchange Traded Funds」の頭文字をとりETFと呼ばれています。

ほっほう。

上場している投資信託のことをETFというらしいですね。

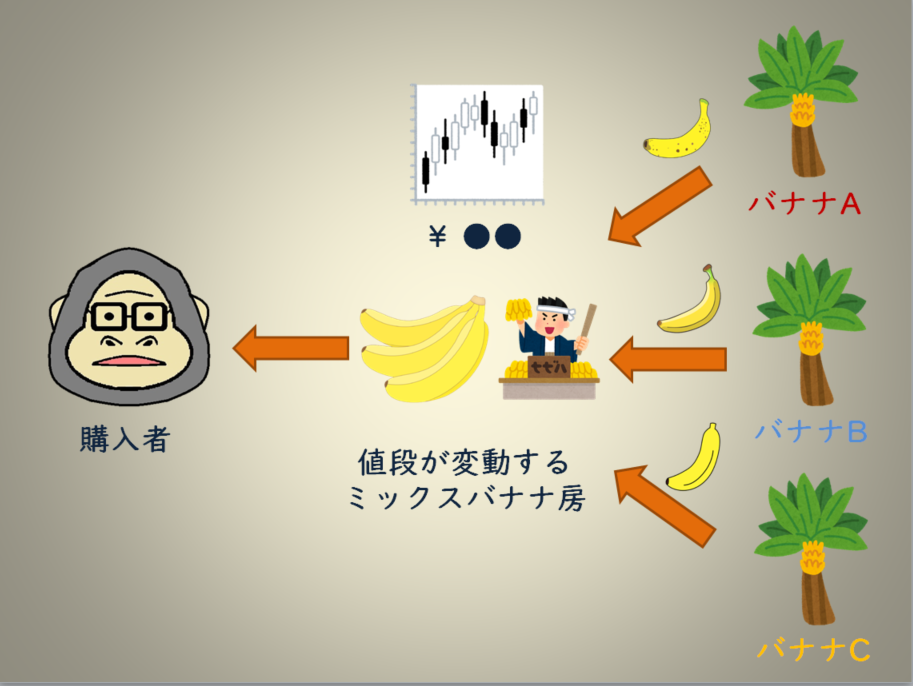

ゴリゾンの頭の中をご覧ください。↓

もうここまで来てしまったので、無理やりにでもバナナの例えで行かせてくださいw

先に述べたように投資信託と違うところは、上場している点のみですので、ほとんど投資信託と同じような構図になってますね。

流れとしては、バナナ売りのおっさんが色んなバナナを集めて運用することに違いはありません。

しかし、上場していることにより、おっさんが仕入れたバナナに値段がつけられます。

しかもこのバナナはただのバナナではありません。

おっさんが色んな種類のバナナを房にしてセット化してくれています。

言わば、「値段が変動するミックスバナナ房」ってところでしょうか。

そして、われわれ投資家は、この値段のつけられたミックスバナナ房を1つ購入するだけで、分散投資ができるのです。

このミックスバナナ房がETFというわけです。

例え話が良い感じに迷走してきたところで、ETFのメリットまとめます。

- 分散投資できる

- 手数料が投資信託より安い傾向にある

- タイムリーに取引できる

分散投資ができるのは投資信託と同様。

2点目は手数料についてです。

必ずしもということではないのですが、比較的、ETFの方が手数料が安いです。

おっさんにお金を預けて運用してもらう(投資信託)のと、出来合いのバナナ房(ETF)を購入するのとを比較したらどちらが多く手数料とられるのかイメージできますよね。

3点目は取引きのしやすさについてです。

投資信託は基準価格が一日一回の更新に対して、ETFはリアルタイムに価格が変動します。

ですので、

「下がったら買う」

「上がったら売る」

といった柔軟な取引が可能です。

デメリットについても触れます。

- 分配金の再投資は手動で行う必要がある

- 上場により価格設定がされているため、まとまったお金が必要

- 基本的に積立NISAに対応していない

1点目は、分配金の再投資についてです。

前述のとおり、投資信託は分配金の自動再投資設定が可能でしたが、ETFはそれができません。

手動でしてしまえば良いのですが、ちょっと面倒くさいです。

2点目は買いやすさについてです。

ETFは投資信託と違って上場していることをご説明しました。

その影響で、株式のように1口あたりの価格が市場により決められており、その決められた価格の金額をきっちり用意しないと、ETFを購入することができません。

標準価格が安いETFもありますが、総合的に見て買いやすさについては投資信託に軍配が上がりますね。

3点目は積立NISAとの組み合わせについてです。

NISAには「一般NISA」と「積立NISA」の2種類ありますが、「積立NISA + ETF」の組み合わせに対応している証券会社は大和証券だけになります。しかもその場合、わずか7銘柄の中からETFを選ばなければなりません。↓

「一般NISA+ETF」の組み合わせは有名どころのSBI証券や楽天証券で仕組化可能です。

ですので、

・積立NISAなら投資信託一択

・一般NISAならETFも視野に入れて検討

みたいな感じになると思います。

積立NISAが大好きなゴリゾンにとっては、少し残念です。

まとめ

| 投資信託 | ETF | |

| 取引のしやすさ | × | 〇 |

| 少額投資 | 〇 | △ |

| 分散投資 | 〇 | 〇 |

| 分配金再投資の 自動化 | 〇 | × |

| 手数料 | × | 〇 |

| 一般NISA | 〇 | 〇 |

| 積立NISA | 〇 | △ |

最後は、ざっくり表にしてまとめてみました。

皆さんどちらが魅力的に感じましたかね?

ゴリゾンの場合、どちらも好きなので下記のような感じで活用してます。

- 積立NISA ⇒ 投資信託

- ジュニアNISA ⇒ ETF

色々調べた結果、「積立NISA + 投資信託」の組み合わせが一番楽で続けやすいと判断しました。

投資は続けることが大事。長期投資は王道の勝ちパターンですからね。

また、ジュニアNISAではETF(QQQ)を積み立てています。

こちらはあえて自動買付設定はしておらず、初心者なりに市場をみて、株価がさがっているなぁと感じたら買い増すようにしています。

このようなタイミング買いはETFが適しています。

「手間をかけたくないなぁ」という気持ちと

「楽しみたいなぁ」という気持ちを

非課税制度を利用しながら両方満たしています。

是非、参考にしてみてください (^^♪

コメント